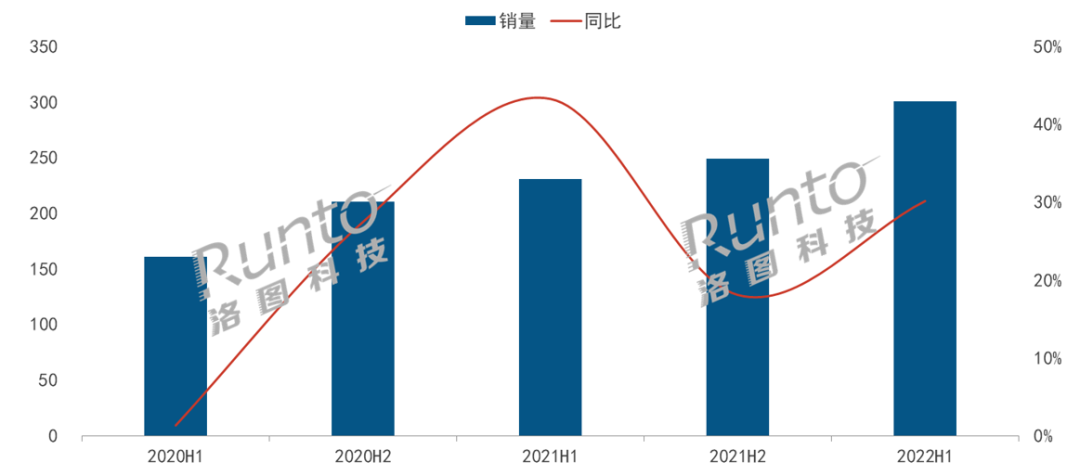

根据洛图科技(RUNTO)《中国监控摄像头线上零售市场月度追踪(China Security Camera Online Retail Market Monthly Tracker)》报告,2022年上半年,中国监控摄像头市场线上销量为945万台,销额为20.8亿元,均价为220元。

在过去的几十年里,摄像头在政府公共安全或者公共场所中有广泛应用,主要起到对某一区域的监控、录像、储存作用。近年来,随着技术的快速发展,以及消费者日益多元化的需求,户内安防、看护老幼、照顾宠物等家庭功能正在收获更多的关注。摄像头作为居家助手,开始走入普通家庭。

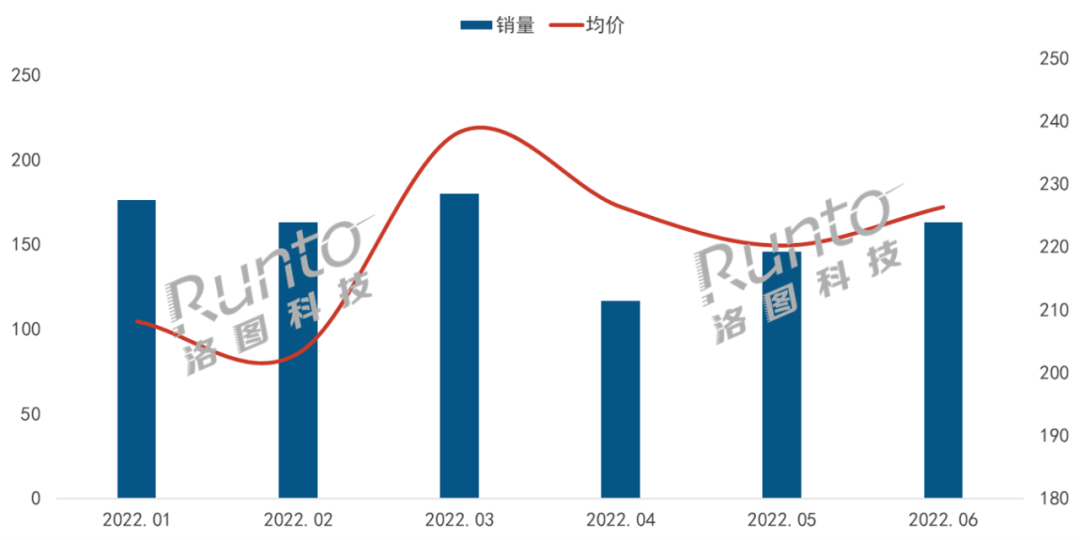

2022H1 中国监控摄像头线上市场分月度销量及均价

数据来源:洛图科技(RUNTO)线上数据,单位:万台,元

分月度看,1月在年货节的带动下销量达到176万台,越来越多异乡过年和返乡过年的消费者通过线上电商平台置办购买年货,摄像头可为其父母和子女提供安全监控服务,并缓解思念之情。3月摄像头销量创下2022年上半年单月销量最好水平,主要由于春节后市场竞争加剧,各大品牌花式抢滩,在售品牌数明显增多。4月摄像头销量出现了显著下降,环比降幅达35.1%,原因在于重点城市疫情爆发后管控升级,消费、物流等都受到影响。伴随着618大促提前,5月和6月摄像头市场销售回暖,销量持续上升。

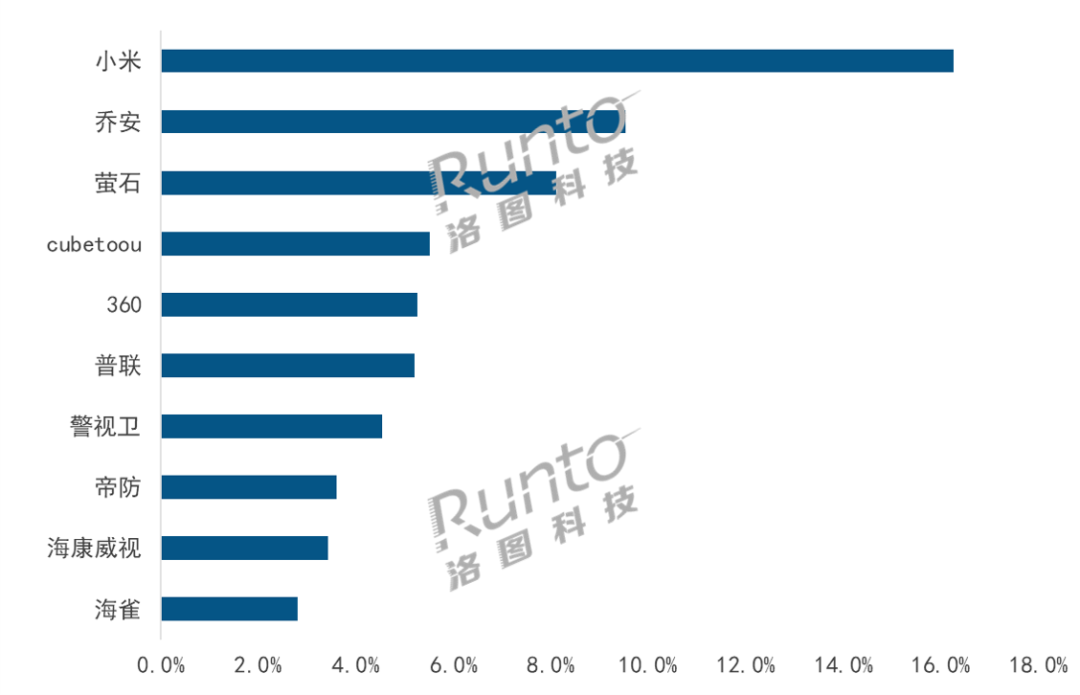

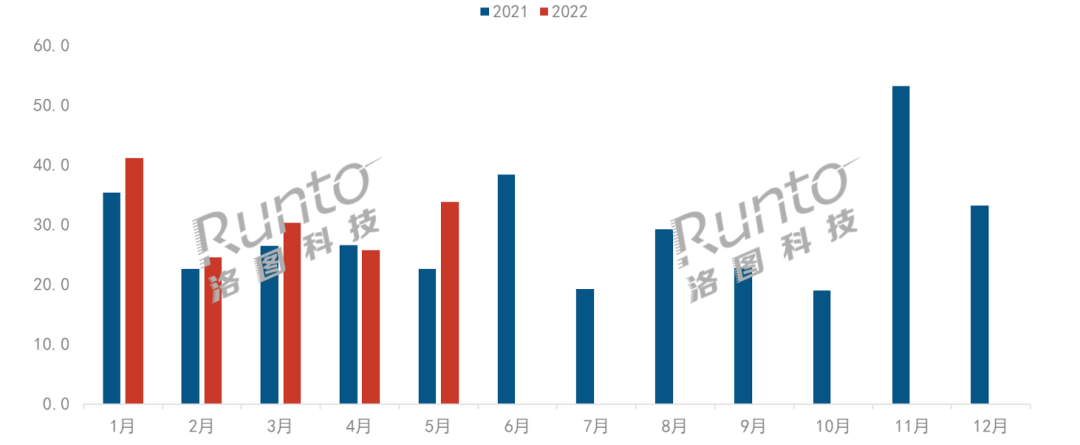

小米遥遥领先,乔安萤石稳随其后

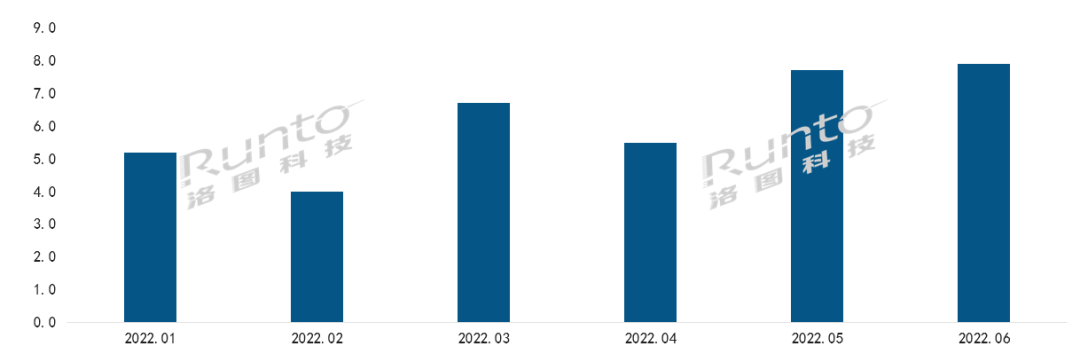

摄像头尤其是智能摄像头目前仍处于产业探索期,品牌集中度较低,竞争相对充分。洛图科技(RUNTO)线上数据显示,2022年上半年监控摄像头线上市场TOP4品牌份额(CR4)为39.5%,经历过1-3月的高低起伏,3月到6月,CR4品牌集中度连续缓慢升高,到6月来到41.3%。总体上,上半年市场集中度大致都处于竞争型和寡占型的临界线。

2022H1 中国监控摄像头线上市场CR4品牌集中度

数据来源:洛图科技(RUNTO)线上数据,单位:%

小米凭借着较高的品牌认知度、产品性价比、场景生态布局等优势,份额远远其它品牌,2022年上半年每月的市占比均在14%以上,整体达到了16.3%。

乔安和萤石的表现在伯仲之间,分别位居第二、三名,上半年的月度份额基本各自保持在7%~11%之间。乔安是传统安防品牌,通过价格亲民和产品丰富可选从而获得稳定的占有率;而萤石作为海康威视旗下的子品牌,具有互联网特性的同时,在产品技术和安全性方面亦具有保障。如果将萤石和海康威视双品牌的市占合并,则总体达到了11.5%,将会仅次于小米,排名来到第二。

2022H1 中国监控摄像头线上市场品牌销量份额

数据来源:洛图科技(RUNTO)线上数据,单位:%

TOP10中的剩余品牌较为固定,但是排名变化较大。变化比较突出的品牌是cubetoou和警视卫,从月度表现来看,cubetoou整体呈下滑趋势,最高销售成绩上升到第3名,到5月份跌落到第9名。而警视卫经过1、2月的下降后,从第十名触底反弹,到5月上升到第4名。促销期间,警视卫的畅销机型均价低于100元,通过低价收获市场。

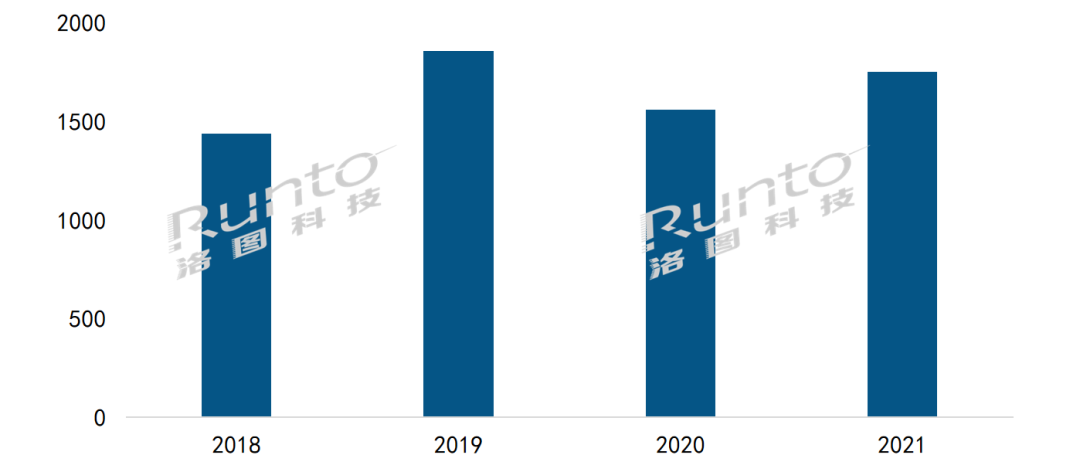

预计2022年线上市场零售量将达2040万台

从需求定位来看,摄像头的角色正在发生转变,逐渐发展成集家庭安防、看护为一体的居家助手。对家中老人、小孩、宠物有所牵挂的消费者可以通过摄像头获悉家庭实时情况,缓解焦虑,疫情更是加深了这一需求。

从产品功能来看,随着技术的不断进步,摄像头的监控范围更广、监控距离更远、监控画面更清晰、监控容量更大;AI技术的运用,可以实现人形追踪、移动跟踪、异常声音监测等功能,能够及时给户主发送报警信息,提高了家庭安防等级。

大的方向来看,监控摄像头在中国尤其是中国家庭的渗透率还有很大的空间。考虑到社会经济和消费情绪的因素,洛图科技(RUNTO)谨慎预测,2022年全年线上市场规模将达到2040万台,下半年比上半年增长15.9%。

同时,监控摄像头产业亦存在显著问题,市场仍有待规范:一方面市场上生存者众多。中小品牌鱼龙混杂,产品体验较差;另一方面,摄像头侵犯隐私、云存储导致的安全性问题时有发生。这些都需要产业在快速增长的轨道上边跑边消化。

洛图科技(RUNTO)《中国摄像头线上零售市场月度追踪(China Security Camera Online Retail Market Monthly Tracker)》报告包含线上市场零售量规模、分渠道、品牌、产品配置的零售数据的月度更新,还包括畅销机型及价格走势。

0

0

2022-07-28

2022-07-28

2022-07-21

2022-07-21

2022-07-20

2022-07-20

2022-07-20

2022-07-20

2022-07-18

2022-07-18

2022-07-12

2022-07-12

2022-07-11

2022-07-11

2022-07-08

2022-07-08

2022-07-07

2022-07-07  2022-07-06

2022-07-06

2022-06-30

2022-06-30

2022-06-29

2022-06-29

2022-06-27

2022-06-27

2022-06-24

2022-06-24

2022-06-22

2022-06-22

2022-06-21

2022-06-21

2022-06-21

2022-06-21

2022-06-21

2022-06-21

2022-06-20

2022-06-20

2022-06-17

2022-06-17