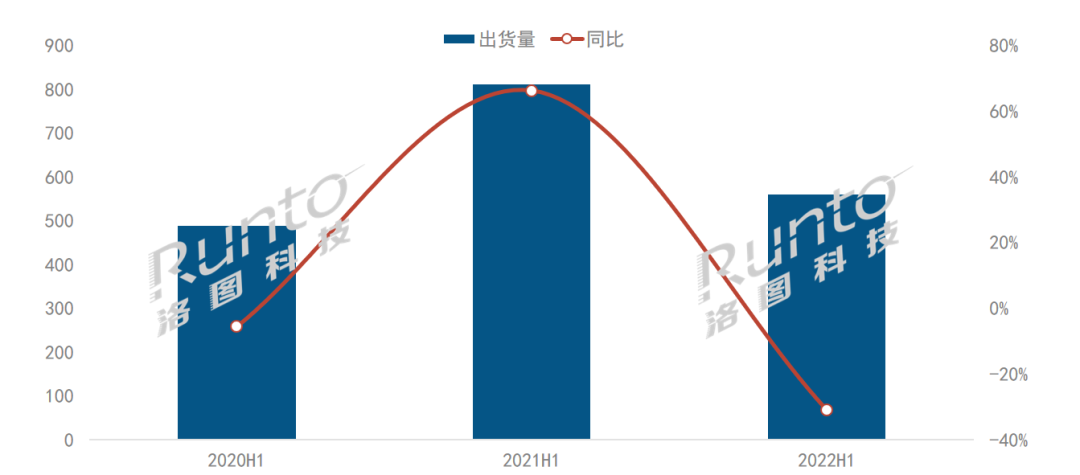

根据RUNTO最新发布的《中国大陆教育交互平板市场分析季度报告(China Educational Interactive Board Market Analysis Quarterly Report)》,2022年上半年,中国大陆教育交互平板市场出货33.2万台,同比下降30.6%。

下跌的长期原因在于主力的K12教育市场接近饱和;直接原因则是因COVID-19病毒不断变异,传染性增强,上半年的停课面影响广泛,教育市场项目大批量延迟或搁置。

K12占比大幅减少,职教和高校相对发展快

从各级教育机构来看,多年以来K12的教育信息化经费一直占整体教育行业的40%左右,但从2020年起,K12领域的教育信息化经费占比已出现下降,同比2019年下降了4.4个百分点。K12领域的教育信息化以教育装备为主,随着K12领域的“三个课堂”、“薄改”等项目接近尾声和不断完成,市场已趋于饱和,交互平板的需求以更新换代为主。2022年上半年,K12领域的市占为46.7%,同比下降25个百分点。

职教和高校是需求发展较快的两个领域,上半年,内部占比分别增长了23个百分点和11个百分点。《中国教育现代化2035》提出要加快发展现代职业教育,2022年开始,学生向高中和中职分流的政策将正式开始实施,随着生源的增加,面向职教的国家财政经费将不断增长。另外,在高校的教育信息化项目中,智慧校园占比较高,随着智慧校园建设的深入,智慧教室和智慧实验室对于交互平板的需求将有所增长。

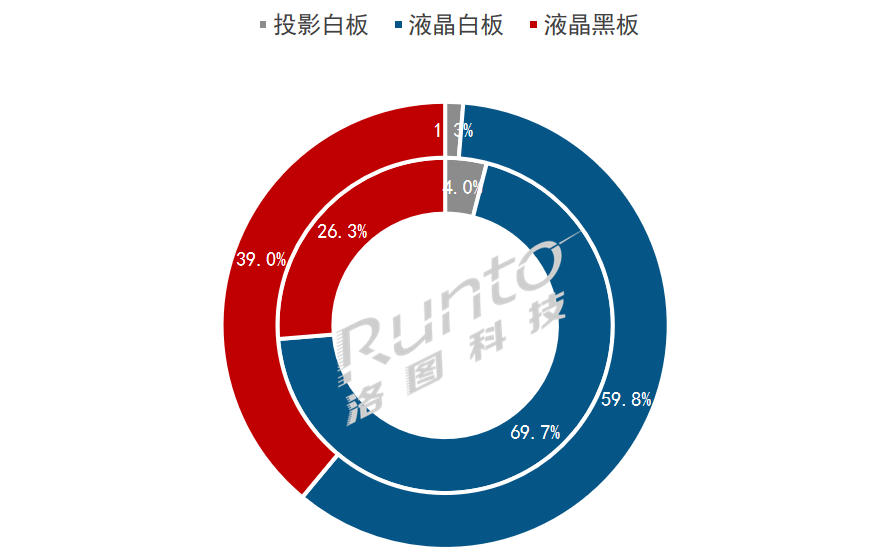

产品格局:液晶黑板逆势上扬,液晶白板体量最大

RUNTO将教育交互平板根据产品技术分为投影交互白板(P-IWB,Projection Interactive White Board)、液晶交互白板(L-IWB,LCD Interactive White Board)和液晶交互黑板(L-IBB,LCD Interactive Black Board)。

在细分产品的表现中,作为替代升级产品的液晶黑板实现了逆势上涨,同比增长2.9%。作为目前教育市场供需两侧关注度最高的产品,上半年在整体大尺寸教育平板的市占比接近4成,同比上升了12.7个百分点,大大提振和补充了存量市场的更新需求。后市预测液晶黑板的市场份额将继续维持增长节奏。

液晶白板仍然是体量最大的技术品类,受液晶黑板的持续挤压,上半年的内部占比进一步下降至59.8%,同比减少9.9个百分点。投影白板则持续走低,份额下降至1.3%左右,同比减少2.7个百分点。

2022H1 中国大陆教育交互平板市场产品结构

数据来源:RUNTO,单位:%

液晶白板:需求饱和,品牌试图破圈

2022年上半年,教育液晶白板出货量近20万台,同比下降40.5%。受国内市场需求饱和以及液晶黑板的替换蚕食,市场竞争惨烈。

随着北美市场教育信息化的启动,部分品牌开始寻求拓展广阔的海外市场。有些厂家开始切换至智慧教育解决方案、课后服务和中小尺寸电子班牌等产品的赛道。

头部厂商希沃和鸿合则纷纷成立京东旗舰店,面向企业内训、企业会议和个人用户,进行破圈的尝试。

液晶黑板:金额已超白板;软件服务和降本是重点

在教育信息化设备需求高端化的趋势下,液晶黑板是教育市场最大的增长点。2022年上半年,液晶黑板出货规模接近13万台,同比增长2.9%。销售金额达到35.1亿元,高于液晶白板的23.5亿元。

作为体验更佳的高端产品,液晶黑板厂家在操作和书写体验等方面投入了更多精力。洛图科技(RUNTO)资深分析师于利红认为,在硬件产品趋于同质化的大势下,厂商未来在软件和服务、成本控制等方面的竞争会越来越充分。

投影白板:缩量市场下行业正在洗牌

投影白板在需求端持续萎缩,上半年出货约4200台,同比大幅下降78.1%。在百寸以上的场景,投影白板与液晶产品相比仍然具有明显的价格优势。

高校和职教的阶梯教室是其主要应用领域。在越来越小的缩量市场中,行业将不可避免地洗牌和出清,在激光技术上拥有优势的厂家仍有灵活的转圜空间。

展望:全年降幅收窄,勉强过百万台

进入第三季度,这是教育行业最重要的季节。随着疫情防控的常态化,教育行业的项目预算执行将陆续恢复。因此,下半年预计降幅将有所收窄,达到-17.3%。根据洛图科技(RUNTO)预测,2022年全年,教育交互平板市场整体出货将达106万台,同比下降22%。

0

0

2022-08-23

2022-08-23

2022-08-22

2022-08-22

2022-08-22

2022-08-22

2022-08-19

2022-08-19

2022-08-19

2022-08-19

2022-08-19

2022-08-19

2022-08-18

2022-08-18

2022-08-16

2022-08-16

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-15

2022-08-11

2022-08-11

2022-08-10

2022-08-10

2022-08-10

2022-08-10

2022-08-09

2022-08-09

2022-08-12

2022-08-12

2022-08-08

2022-08-08

2022-08-08

2022-08-08