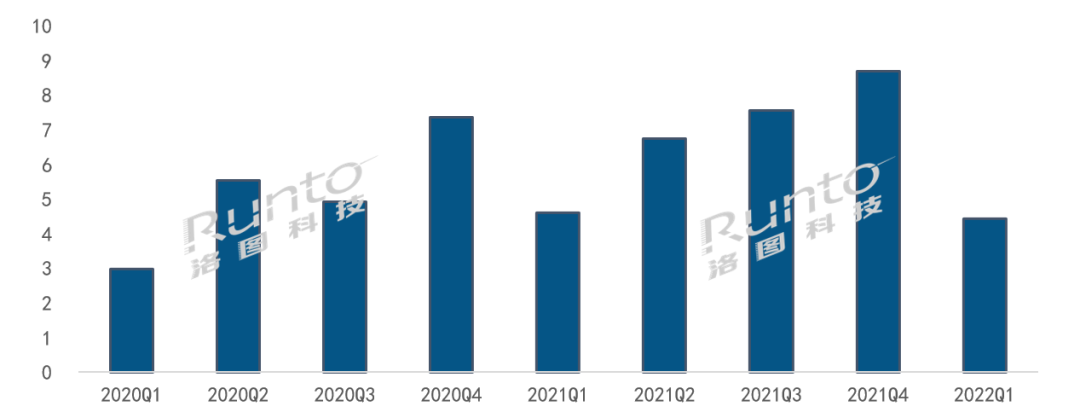

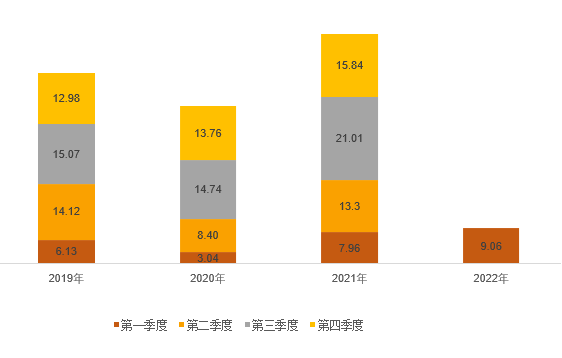

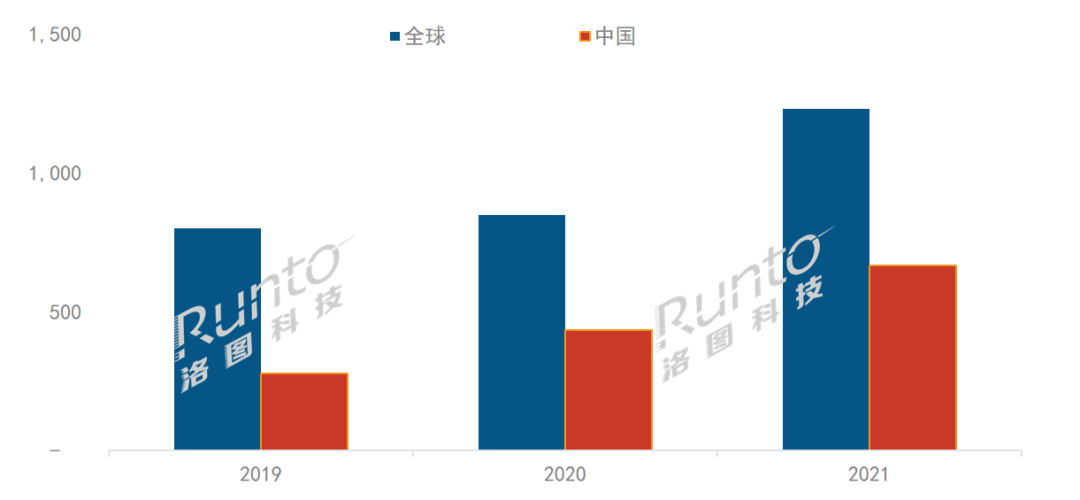

根据洛图科技(RUNTO)最新发布的《中国激光电视市场分析季度报告(China Laser TV Market Analysis Quarterly Report)》,2022年第一季度,中国大陆激光电视市场出货量达到4.4万台,同比下降3.6%;终端零售的平均价格为1.48万元,较去年同期下降15.4%。

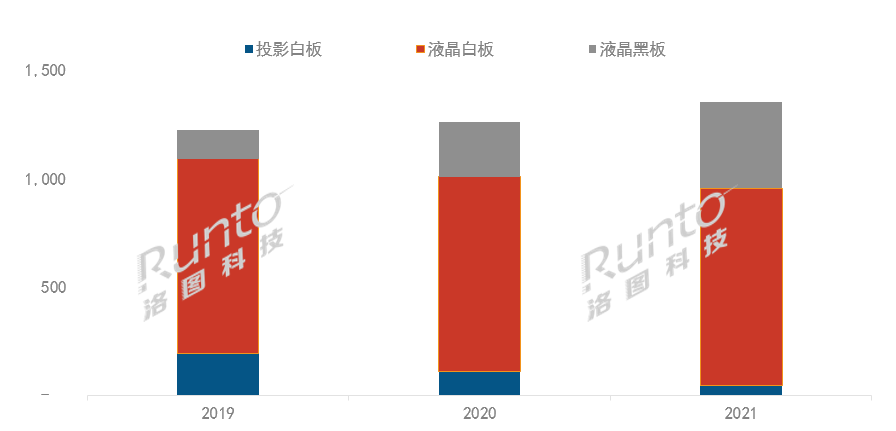

中国大陆激光电视市场出货量变化

数据来源:洛图科技(RUNTO) ,单位:万台

注:本文中的激光电视定义是广义范围,即使用激光光源来投射画面,投射比小于0.4,同时内置智能操作系统的家用音视频设备。

这是继2020年第一季度COVID-19疫情爆发导致市场历史首次下降之后,再次出现的单季度下降,也是近两年来连续8个季度的首降。最主要的原因来自于消费端,一季度国内疫情散点多发,尤其是在城市区域,消费者的态度和行为更趋理性化,开始选择按需购物、减少不必要的支出。

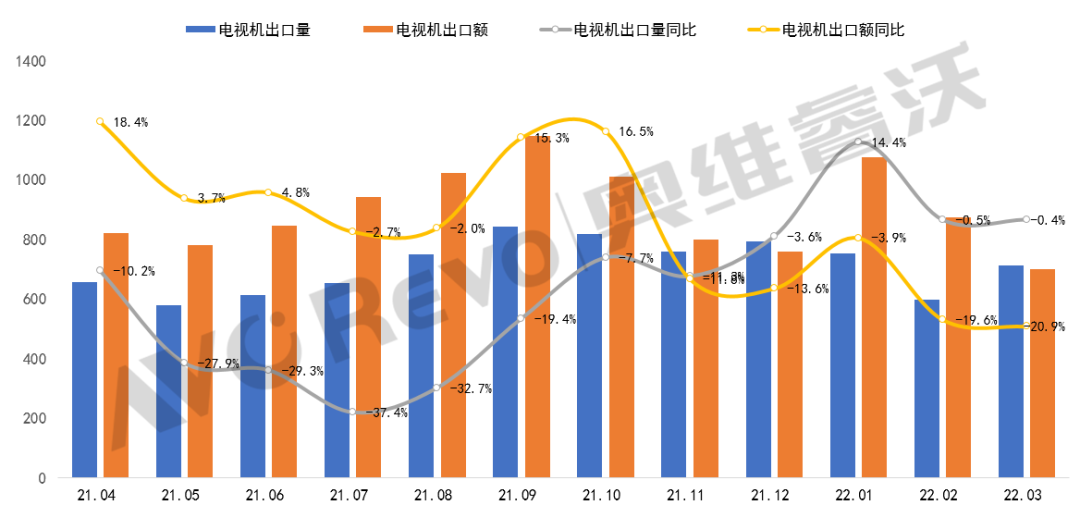

竞争品类的市场变化也对正在发生的激光电视消费造成了影响。传统电视的液晶面板价格在第一季度快速下跌,部分大尺寸跌进现金成本,终端产品价格同步下跌,尤其是超大尺寸液晶电视机的售价优势凸显。以75寸为例,零售价最低达到2999元,给激光电视带来了相当大的冲击。

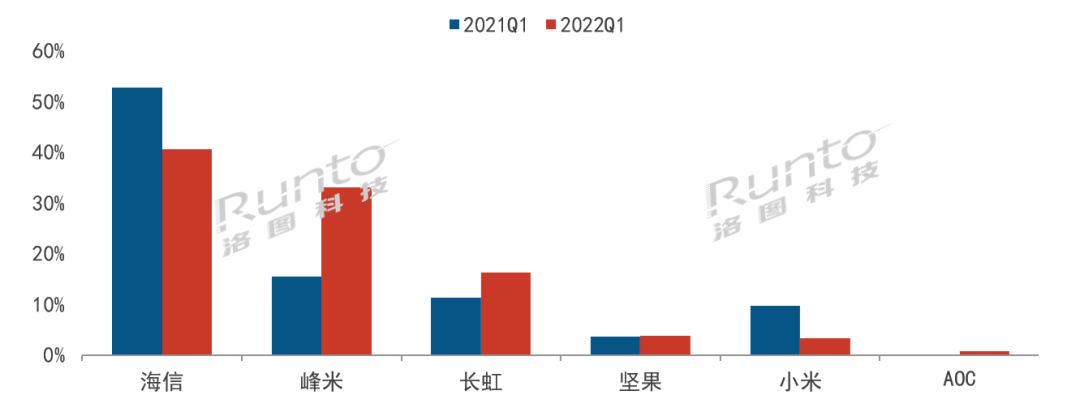

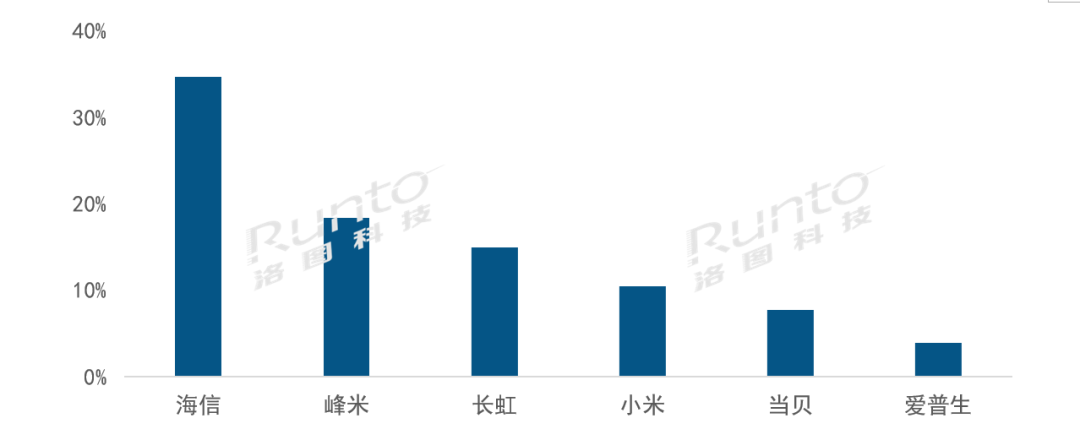

竞争:呈高寡占型,市场集中度CR3高达90%

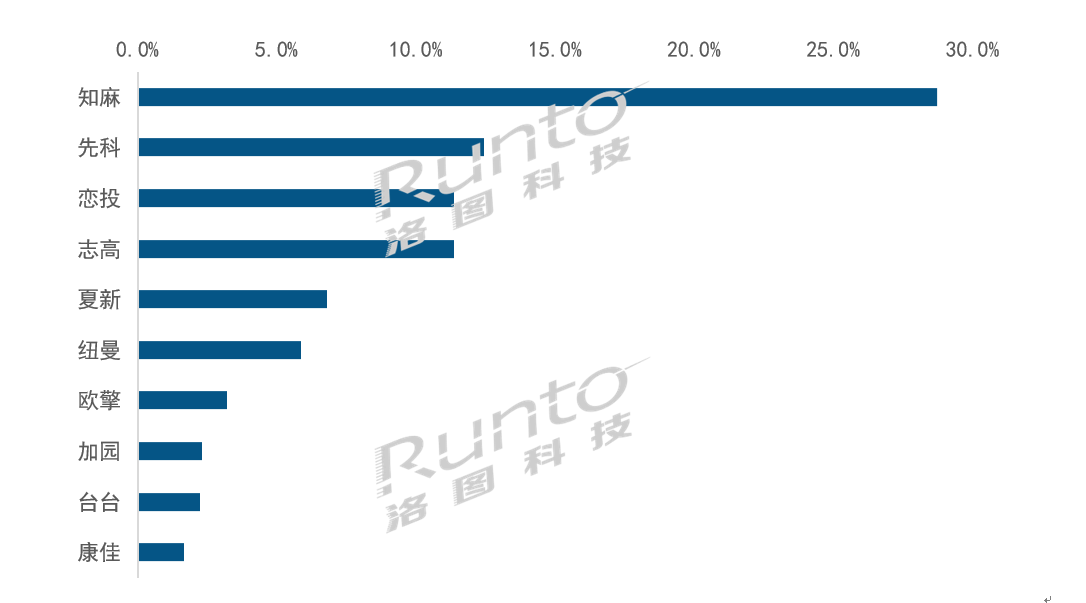

2022年第一季度,中国激光电视市场高寡占型格局愈加明显。根据洛图科技(RUNTO)数据显示,海信、峰米、长虹TOP3品牌合计份额高达90%,较去年同期增长了11个百分点。

2021年Q1中国大陆激光电视市场品牌份额变化

数据来源:洛图科技(RUNTO),单位:%

领先品牌海信在引领高端的同时,近期又推出万元档的L9H系列,第一季度市场份额达到41%,位居首位,但较去年同期有所下降,主要是受到平价激光电视的挤压,特别是中低亮度产品。峰米R1 Nano、小米激光影院2 4K、明基i930L等产品均对海信形成了压力。当然,海信在2500流明以上的高端市场仍然占据着绝对领先优势。

峰米自去年下半年起,推出了一系列激光电视新品,且价格趋向亲民,带动其市场份额激增,第一季度排名升至第二位。长虹一季度推出C6系列激光电视,积极拓宽产品线,以希望覆盖更广阔的用户圈层。小米受缺芯影响严重,出货量持续下降。AOC凭借一款产品T20在电商平台的出色表现,挤进前六。

产品:激光电视走向平民化和全民化

近年来,激光电视的显著发展方向之一是平民化。

尺寸方面,头部品牌海信在尺寸上从早期的100英寸以上,向下延伸到了88英寸、80英寸、77英寸、75英寸。

分辨率方面,去年同期,激光电视的4K基本是标配,根据洛图科技(RUNTO)数据,其占比高达97%。一年来,行业开始适度地向下扩大FHD的市场份额。随着峰米、爱普生、AOC等品牌在FHD产品的拓展,FHD份额和去年相比增长了14.9个百分点,来到17.3%。而相应的,4K产品份额则降至82.2%。

但同时,高端化也并没有因平民化而停止。激光电视正在成为一个独立完整的显示技术生态,其诉求是满足不同种类人群的各级别需求,即实现全民化,包括向上引领用户的需求。

今年一季度,海信发布了全球首个 8K 激光显示技术解决方案,激光电视乃至投影行业正式进入8K时代。

三色激光电视的市场化速度也正在加快。近半年期间内,海信、峰米、长虹、小米和极米均推出了三色激光电视新品。根据洛图科技(RUNTO)数据显示,2022年第一季度,尽管单色激光电视市场占有率仍达6成。但三色激光光源开始成为旗舰产品的标配,市场份额持续攀高,一季度达到38.8%,较去年同期增长7.2个百分点。

不改乐观预期,预计2022年上半年规模增长34.2%

疫情下的消费信心恢复需要时间,芯片供应也存在变数,但激光电视的产品特性也正在激发诸如健身、游戏等更多的沉浸应用场景。

中国销售区域上半年最寄厚望的618大促已经开启,激光电视市场的表现仍然值得期待。激光显示在家用市场的快速普及,也急需一波适当的定价来推平整个市场。洛图科技(RUNTO)考虑到厂商和渠道的备货销售计划,预计2022年上半年,中国大陆激光电视出货量将达16万台,同比增长34.2%。

0

0

2022-05-27

2022-05-27

2022-05-25

2022-05-25

2022-05-23

2022-05-23

2022-05-16

2022-05-16

2022-05-16

2022-05-16

2022-05-12

2022-05-12

2022-05-12

2022-05-12

2022-05-10

2022-05-10

2022-05-10

2022-05-10

2022-05-07

2022-05-07  2022-04-28

2022-04-28  2022-04-28

2022-04-28

2022-04-28

2022-04-28

2022-04-24

2022-04-24

2022-04-18

2022-04-18

2022-04-18

2022-04-18

2022-04-15

2022-04-15

2022-04-14

2022-04-14

2022-04-14

2022-04-14

2022-04-12

2022-04-12