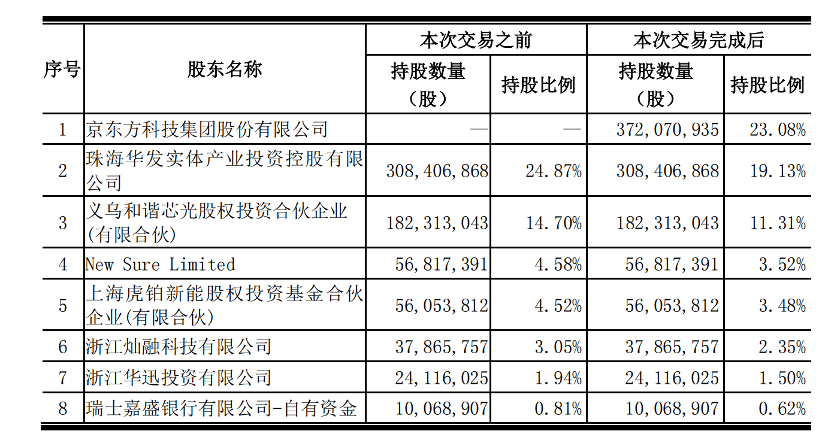

11月6日,京东方科技集团股份有限公司发布公告,拟不超过21亿元的自筹资金认购华灿光电股份有限公司向特定对象发行的A股股票,认购完成后将以23.08%持股比例成为该公司第一大股东。华灿光电公告显示,拟向京东方定向发行3.72亿股股份,募集资金总额为20.84亿元,扣除发行费用后,其中17.5亿元将用于Micro LED晶圆制造和封装测试基地项目建设,3.34亿元用于补充流动资金。

图一:华灿光电-本次认购前后股权结构

Data source:企业公告

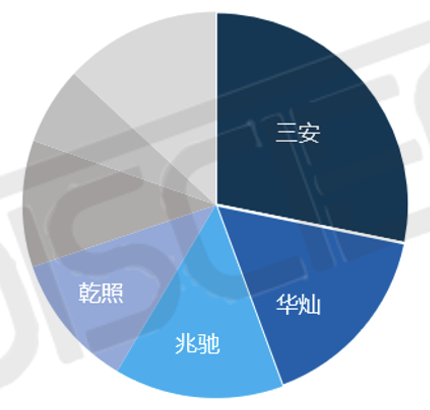

其实京东方往LED芯片端布局早有信号,早在今年3月1号乾照光电发布的定增公告中向8家发行对象募集资金15亿元,其中海信在本次定增中成为乾照光电的第一大股东。而回顾申购过程发现其实海信最大的对手其实是京东方,当时京东方也是“顶格”申购,两家同为本次定增申购股份最多的预售对象,京东方在第一轮的出价7.55元/股,在当时22家第一轮报价中位于第八名,而后退出竞争。本次京东方入股华灿光电,其从产能和营收上看均优于乾照光电:从2021年LED芯片产能分布看,华灿光电位居第二,高于乾照光电;从营收情况看,2021年华灿光电营收31.6亿元,乾照光电营收18.8亿元;同时华灿光电在2019年便开始量产销售Mini LED 芯片,技术积累和布局较早,目前其Mini LED RGB芯片已应用于主流终端厂商多个重点项目中, Mini LED背光芯片已覆盖平板电脑、笔记本电脑、显示器、电视、车载等全尺寸全系列终端产品;且其在2019年便与京东方便签订了战略合作协议,可见对比乾照光电,华灿光电为更优合作伙伴。

图二:2021 LED芯片产能情况-分品牌%

Data source: DISCIEN

为何BOE想要往上游芯片端整合,DISCIEN认为有三点重要因素驱动:

1、MLED业务布局驱动;MLED业务已是京东方“1+4+N”事业战略的重要组成部分,2022年上半年其MLED业务营收4.12亿元,同比增长50.15%。从MLED业务布局上看,已实现由直显到背光的全面覆盖;已分别成立专门的MINI直显以及车载、显示器、TV等MINI LED背光业务部门;在MLED 领域推出 P0.9 玻璃基 Mini LED 直显、75 英寸和 86 英寸 8K Mini LED、34 英寸玻璃基 Mini LED 电竞显示器等多款产品,并率先实现玻璃基 Mini LED 产品的量产商用,已为创维、康佳、AOC 等下游客户供货。

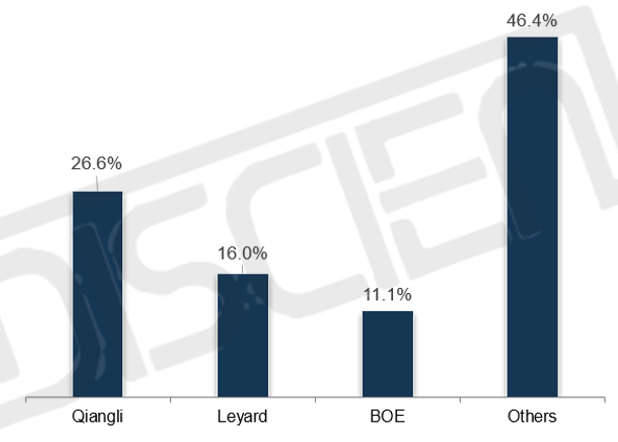

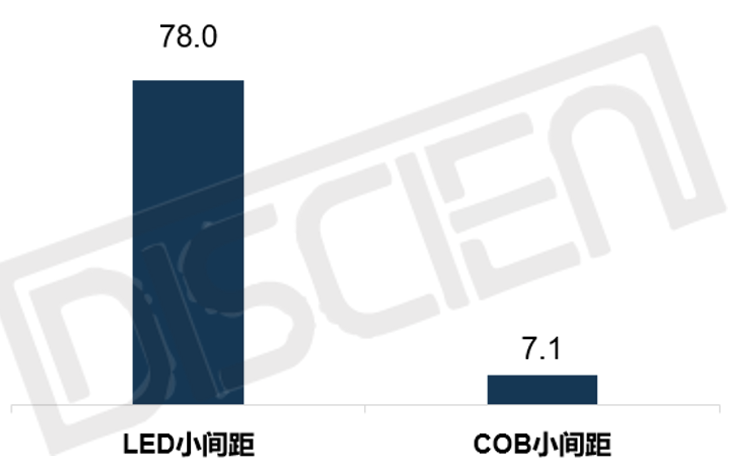

其中在直显端,根据DISCIEN《2022H1中国LED小间距市场研究报告》显示BOE晶芯上半年在LED小间距销量市场排名第三,增长明显,同时产品端已覆盖SMD\COB\COG技术,满足中高低端不同客户需求。

图三:22‘H1 中国LED小间距终端市场规模-分品牌销量%

Data source: DISCIEN

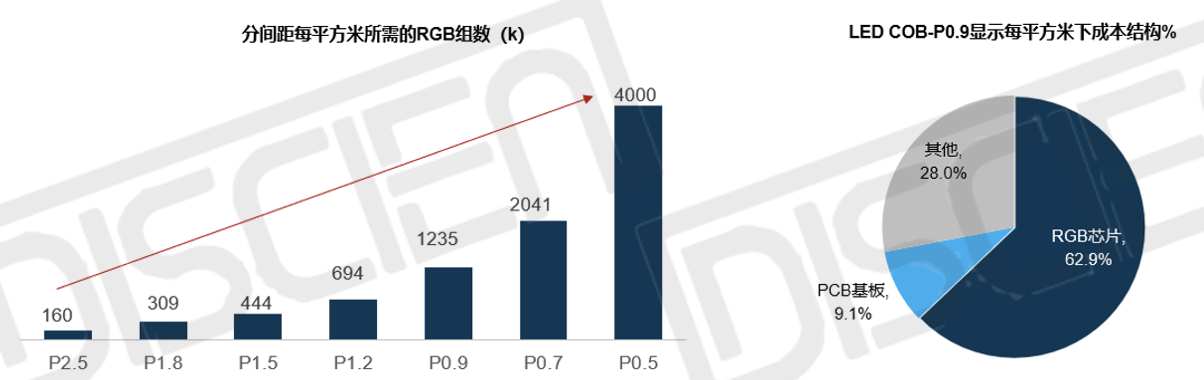

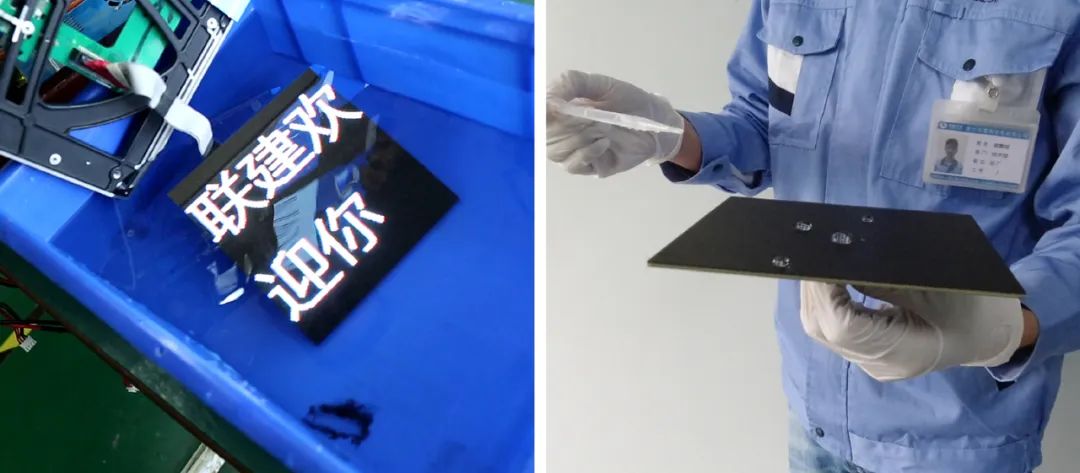

2、产业链布局驱动-LED显示成本结构中芯片为最重要构成部分;面板厂进入LED领域的最主要优势为TFT基板优势,随着LED显示间距的持续收窄传统的PCB基板将因为线宽线距的问题无法满足,TFT基将逐渐占据技术优势,助推COG技术的发展;但随着间距的持续下移除了对基板的要求变高外,其每平方米下所需要的芯片数量也在急剧增加,同时对芯片的尺寸和技术要求也越来越高;而若从LED显示屏成本结构看,芯片成本占比最高,根据DISCIEN了解,以P0.9 COB显示为例RGB芯片成本占比近63%,而PCB成本仅不到10%,可见BOE若想全面布局LED显示市场,除了自身拥有的TFT基板优势外,必然需要对芯片端进行布局。

图四:LED显示分间距所需RGB芯片变化及成本结构

Data source: DISCIEN

此外通过本次控股华灿,BOE将实现从基板到巨量转移到芯片再到品牌的全面布局,未来其优势将持续凸显;

BOE在LED显示上布局

Data source: DISCIEN

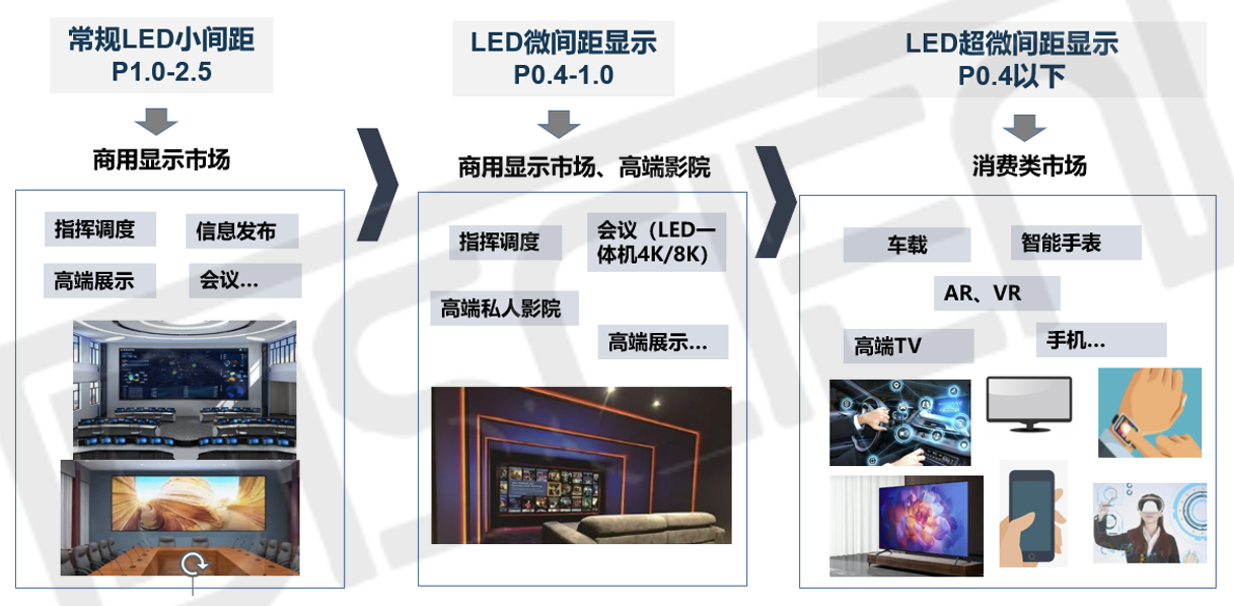

3、技术布局- Mini&Micro LED技术发展驱动;Mini&Micro LED以更高的亮度、色彩色域、对比度、显示寿命等优势已然成为下一代显示技术的重要选项;而从技术发展看,LED直显技术迭代空间大,可从Mini LED往Micro LED方向发展,同时随着技术的发展应用领域也将逐渐拓宽,由商用市场如指挥调度中心、会议室往高端影院、高端展示再到消费级市场如AR\VR等方向渗透,应用边界持续拓宽。

Data source: DISCIEN

而在投资方面京东方最新在10月31日公告显示拟通过下属控股子公司北京京东方创元科技有限公司投资 290 亿元人民币在北京经济技术开发区建设应用LTPO技术的第 6代新型半导体显示器件生产线项目,规划产能50 千片/月,预计2025 年量产,主要生产VR 显示面板、Mini LED 直显背板等高端显示产品,其中Mini LED直显玻璃基背板为下一代显示技术的主要发展路径,本次投资进一步彰显了京东方的探索决心。

最后,于LED显示行业而言,助推产业迈入“再造时代”;LED小间距自2010年出现,2018年后至今都处于高速成长期;近年来,在Mini&Micro LED技术加持下,LED产业链上下游频频整合,大资本进入,产品形态实现突破,LED一体机概念持续渗透,同时细分行业和场景应用不断拓展,目前在众多驱动元素和活力因子助推下,有望进入二次成长期;而在此背景下面板厂依托其现金流优势,强有力的研发投入,以及整合上下游资源的整合能力,将给市场注入更多的活力,也将推动市场加速成长进阶,助推LED显示产业进入“再造时代”,加速Mini&Micro LED进程。

Data source: DISCIEN

另一方面于当前传统的LED厂商而言或将面临更加激烈的竞争,部分中小企业或面临淘汰危机,企业需在产业链里找到适合自己的合作伙伴,同时做好自身的业务精准定位和相关渠道布局,如深耕优势领域的细分行业、加大对渠道商的支持力度等。

0

0

2022-11-07

2022-11-07

2022-11-07

2022-11-07

2022-11-07

2022-11-07  2022-11-03

2022-11-03

2022-11-02

2022-11-02

2022-11-02

2022-11-02

2022-11-01

2022-11-01

2022-10-31

2022-10-31

2022-10-31

2022-10-31

2022-10-28

2022-10-28

2022-10-28

2022-10-28

2022-10-27

2022-10-27  2022-10-26

2022-10-26

2022-10-26

2022-10-26

2022-10-24

2022-10-24

2022-10-21

2022-10-21

2022-10-14

2022-10-14

2022-10-14

2022-10-14

2022-10-13

2022-10-13

2022-10-12

2022-10-12